No cenário atual de globalização e comércio internacional em expansão, a questão dos impostos de importação nunca foi tão pertinente.

Quando se fala em comércio global, frequentemente se pensa em grandes corporações e volumes maciços de mercadorias cruzando fronteiras. No entanto, na era do e-commerce e das compras online, até mesmo o cidadão comum pode se encontrar enredado na complexa teia da tributação internacional.

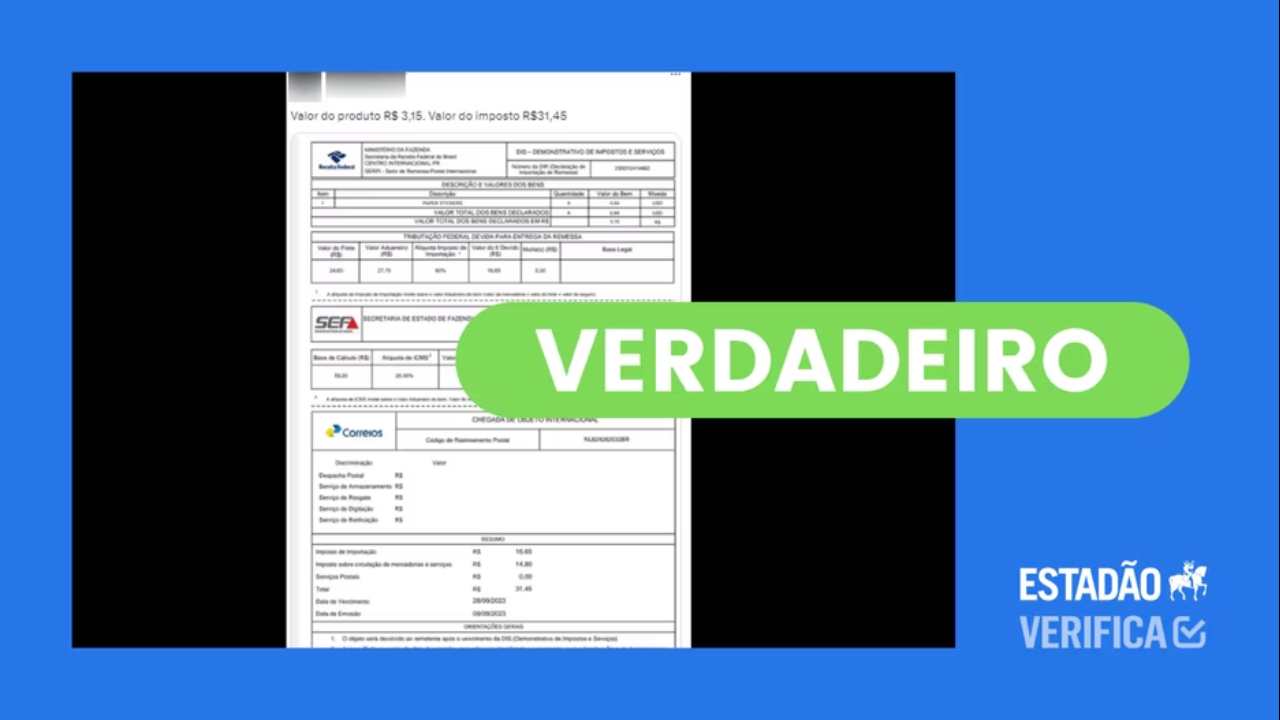

Recentemente, um tweet capturou a atenção do público e gerou discussões acaloradas sobre a estrutura tributária do Brasil. O tweet em questão relatava um caso singular de imposto de importação que ocorreu no país.

Um consumidor em Minas Gerais comprou um produto internacionalmente, especificamente um pacote de “paper stickers” (blocos de anotação autoadesivos), cujo preço era de apenas R$ 3,15. Mas para sua surpresa, ao receber o produto, descobriu que o imposto de importação cobrado era de R$ 31,45, aproximadamente dez vezes o valor do próprio produto.

O que tornou o caso ainda mais intrigante foi o detalhe que constava na nota fiscal: o frete cobrado foi de R$ 24,60. Essa taxa de frete elevou o valor aduaneiro do produto, que é a base sobre a qual os impostos são calculados, e resultou em um imposto substancialmente mais alto.

Isso destaca uma peculiaridade do sistema tributário brasileiro, que considera não apenas o valor do produto, mas também outros fatores como frete e seguro, na determinação do valor aduaneiro para cálculo do imposto de importação.

Esse episódio não é apenas um exemplo isolado, mas sim uma ilustração de um problema maior e mais sistêmico que ressalta várias questões fundamentais. Ele chama a atenção para a complexa e muitas vezes controversa estrutura tributária brasileira em relação à importação de produtos.

O caso levanta questões críticas sobre a eficácia, justiça e transparência do sistema tributário, e provoca um exame mais aprofundado sobre como essas políticas afetam tanto os consumidores quanto a economia em geral.

A discussão desencadeada por esse tweet e validada por uma investigação do Comprova — uma coalizão de agências de notícias para verificar informações — lança uma luz sobre os desafios enfrentados por consumidores e empresas no Brasil quando se trata de impostos de importação.

Ele serve como um estudo de caso para explorar mais a fundo os meandros da política fiscal brasileira, as ineficiências inerentes ao sistema e o impacto que isso tem sobre as decisões de compra e venda, tanto para consumidores individuais como para empresas.

Portanto, este artigo tem como objetivo desvendar o caso em detalhe, explorar os elementos que contribuem para tais anomalias no sistema tributário de importação do Brasil e discutir as implicações mais amplas para o consumidor e o comércio internacional.

Através desse exame, procuraremos entender não apenas o que aconteceu, mas também o que pode e deve ser feito para reformar um sistema que muitos consideram ineficiente, confuso e, em alguns casos, excessivamente oneroso.

O Produto e a Localização

O produto em questão era um pacote de “paper stickers”, ou blocos de anotação autoadesivos. Estes são itens comumente usados em ambientes de escritório, escolares, ou mesmo para organização pessoal. A compra foi realizada por um residente do estado de Minas Gerais, que muito provavelmente esperava uma transação direta e sem complicações, como é geralmente o caso com compras online de pequeno valor.

A Legislação da Receita Federal e o “Valor Aduaneiro”

No Brasil, a Receita Federal é o órgão responsável por administrar e arrecadar os impostos federais, incluindo os impostos de importação. O cálculo do imposto de importação é feito com base no que é conhecido como “valor aduaneiro”. Este valor é composto pelo preço real do produto mais os custos adicionais de frete e possíveis taxas de seguro. É essencial entender que o imposto de importação não é aplicado apenas ao valor do produto em si, mas sim sobre este valor aduaneiro mais abrangente.

Contextualizando o Caso

O Cálculo do Imposto

No caso em foco, o valor inicial do produto era de R$ 3,15. Contudo, o frete para entregá-lo em Minas Gerais foi de R$ 24,60. Isso elevou o valor aduaneiro para R$ 27,75 (R$ 3,15 do produto mais R$ 24,60 de frete). Baseando-se nesse valor, a Receita Federal calculou o imposto de importação, resultando em uma taxa de R$ 31,45.

A discrepância entre o preço inicial do produto e o imposto final cobrado é notável. Aqui, o imposto não apenas superou o valor do próprio produto, mas o fez em uma ordem de magnitude de quase dez vezes. Para muitos consumidores, essa seria uma surpresa indesejada e, em muitos casos, uma barreira proibitiva para a importação de pequenos itens.

Taxas Adicionais e Custos Ocultos

É também crucial observar que o valor do imposto de importação é apenas uma parte do custo total que o consumidor terá que pagar. Além do imposto e do frete, há outras possíveis taxas administrativas, estaduais ou mesmo municipais que podem ser aplicadas. Estes custos adicionais podem ser tanto fixos como variáveis e podem variar significativamente dependendo da natureza do produto, do local de origem e do destino final dentro do Brasil.

O Impacto sobre Decisões de Compra

Esse caso particular em Minas Gerais serve como um exemplo extremo do impacto que a estrutura tributária pode ter sobre decisões de compra. Ele demonstra que, em algumas circunstâncias, o custo de importação pode tornar a compra internacional não apenas impraticável do ponto de vista financeiro, mas também questionável em termos de valor pelo dinheiro investido.

Em suma, o caso do pacote de “paper stickers” em Minas Gerais não é apenas um incidente isolado, mas um exemplo que lança luz sobre a estrutura complicada e muitas vezes onerosa da tributação de importações no Brasil. Ele levanta questões significativas sobre a eficácia do sistema atual e aponta para a necessidade de uma análise mais profunda e, possivelmente, reformas substanciais na maneira como os impostos de importação são calculados e aplicados.

O Desafio dos Custos Adicionais

Frete como um Fator de Encarecimento

Neste caso particular, o custo do frete foi um fator significativo para o encarecimento do imposto. O sistema tributário brasileiro considera o valor do frete no cálculo do imposto de importação, tornando as compras internacionais menos atrativas para os consumidores.

Taxas Adicionais e Encargos

Além do imposto de importação e do ICMS, outros custos podem ser adicionados na importação, como taxas aduaneiras, taxas administrativas, e até mesmo tarifas de armazenamento caso a mercadoria seja retida para inspeção.

Impacto no Consumidor e Comércio Internacional

Distorção de Preços

A alta tributação pode levar a uma distorção considerável de preços, tornando produtos mais caros do que seu valor intrínseco. Isso afeta a competitividade e as escolhas do consumidor, podendo gerar uma resistência ao comércio internacional.

Eficiência Econômica

A tributação excessiva pode prejudicar a eficiência econômica, ao criar barreiras para empresas que buscam inovar e competir em mercados globais. A estrutura tributária complexa também aumenta os custos de conformidade para as empresas, o que é particularmente difícil para pequenas empresas.

A Reforma Tributária em Discussão

A Reforma Tributária em discussão no Congresso Nacional promete unificar o ICMS e o ISS no Imposto sobre Bens e Serviços (IBS). A mudança tem como objetivo simplificar o sistema tributário e evitar distorções presentes no regime atual. No entanto, a implementação efetiva dessas reformas ainda é incerta.

IBS e Mudanças Futuras

O IBS proposto terá uma única legislação válida para todo o país e não integrará sua própria base de cálculo, o que facilitará sua identificação e evitará um efeito cascata da tributação.

Conclusão

O caso do alto imposto cobrado sobre um produto de baixo valor expõe as idiossincrasias e complexidades do sistema tributário brasileiro em relação à importação de produtos. Essa estrutura não apenas distorce preços e escolhas, mas também representa um desafio para a eficiência econômica e a competitividade internacional. O Brasil está em um momento crítico de discutir e possivelmente reformar seu sistema tributário, e a clareza e simplificação são imperativas para o avanço econômico e a justiça social. A fact-checking neste caso serve como um exemplo concreto da necessidade de mudanças significativas para tornar o sistema mais transparente e equitativo para todos.

Fonte: Estadão

Bellamy Ortega